При заполнении приложения 8 по НДС для примера покупки через агента необходимо учесть определенные требования и правила. В данной статье мы рассмотрим, как правильно заполнить данную форму, учитывая все необходимые данные и документы. Будет дано пошаговое объяснение процесса заполнения приложения 8 по НДС с акцентом на пример покупки через агента.

Покупка товаров и заказ работ у иностранцев

Покупка товаров у иностранных поставщиков

При покупке товаров у иностранных поставщиков необходимо учитывать следующие моменты:

- Оформление договора. Следует заключить письменный договор, в котором будут прописаны условия поставки, стоимость товаров, условия оплаты, сроки поставки и другие важные детали;

- Таможенное оформление. При покупке товаров у иностранных поставщиков возможно необходимость таможенного оформления. Для этого потребуются соответствующие документы, такие как счёт-фактура, товарная накладная и прочее;

- Учёт расходов на налоги. Для покупки товаров у иностранных поставщиков может потребоваться уплата НДС или других налогов. Важно учесть этот факт при планировании бюджета.

Заказ работ у иностранных исполнителей

При заказе работ у иностранных исполнителей также необходимо учитывать определенные нюансы:

- Выбор исполнителя. При выборе иностранного исполнителя стоит удостовериться в его профессионализме и опыте работы, ознакомиться с портфолио и отзывами предыдущих клиентов;

- Оформление договора. Важно заключить письменный договор, в котором будут прописаны все условия и сроки выполнения работ, стоимость, способы оплаты и ответственность сторон;

- Контроль качества. Регулярный контроль качества работ, своевременная обратная связь и регулярное общение помогут обеспечить успешное выполнение проекта;

- Учет расходов на налоги. При работе с иностранными исполнителями может быть необходимо уплатить налоги или сборы на территории своей страны. Важно ознакомиться с требованиями законодательства и учесть эти расходы в бюджете.

При покупке товаров и заказе работ у иностранных поставщиков и исполнителей, необходимо соблюдать требования налогового законодательства, особенно в части учета расходов на налоги. Будьте внимательны и следуйте законодательству для успешного проведения таких сделок.

Операции, по которым нужно отчитываться

При ведении бизнеса важно быть в курсе операций, которые требуют отчетности. Это поможет соблюдать правила законодательства и избежать штрафных санкций. Ниже представлен список операций, по которым необходимо предоставлять отчетность:

- Покупка и продажа товаров – все операции с материальными ценностями, включая их перемещение, реализацию и возврат, подлежат отчёту.

- Прием и передача услуг – все договоры на оказание услуг, а также их исполнения, должны быть отражены в отчетности.

- Займы и кредитование – все операции, связанные с получением и предоставлением финансовых ресурсов, подлежат отчитываться.

- Аренда и субаренда – данные операции включают в себя сдачу в аренду и аренду объектов, а также сдачу в субаренду уже арендованных объектов.

- Инвестиции и доли в уставных капиталах – при приобретении акций или долей в компаниях, необходимо предоставить отчетность о таких операциях.

- Валютные операции – все сделки, связанные с обменом валюты, куплей и продажей иностранной валюты, а также получением и переводом денежных средств за пределы страны, требуют отчетности.

- Операции с недвижимостью – покупка, продажа, аренда или сдача в аренду недвижимости должна быть отражена в отчетности.

- Получение и предоставление лизинговых услуг – все договоры лизинга, а также связанные с ними операции, требуют отчетности.

- Операции с интеллектуальной собственностью – при приобретении, продаже или предоставлении прав на интеллектуальную собственность необходимо отчитываться.

- Другие операции, связанные с бизнесом – под отчетность попадают иные операции, которые могут возникнуть в рамках ведения бизнеса и требуют предоставления соответствующей отчетности.

Учитывая обязательность предоставления отчетности по данным операциям, важно тщательно отслеживать их и вести соответствующую документацию для будущего отчетного периода.

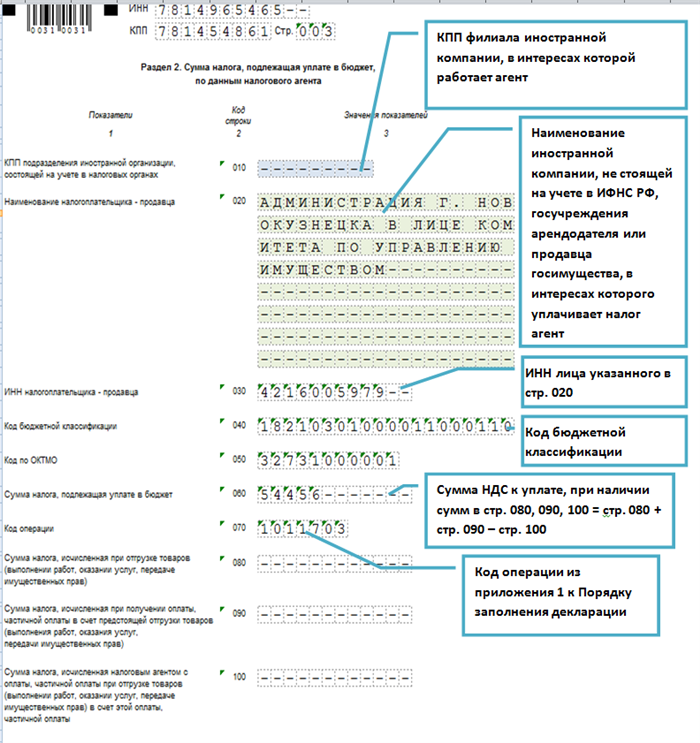

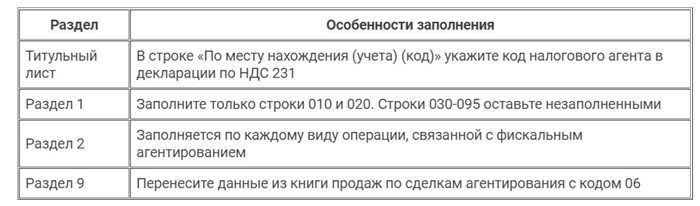

Форма декларации по НДС и порядок ее заполнения

Форма декларации

Декларация по НДС заполняется в соответствии с установленной формой, которая определена в Приложении 8 к Налоговому кодексу Российской Федерации. Форма декларации включает разделы, которые содержат все необходимые данные и сведения по уплате НДС.

Форма декларации имеет следующие разделы:

- Раздел 1. Общая информация о налогоплательщике.

- Раздел 2. Сведения о доходах, облагаемых ставкой 20%.

- Раздел 3. Сведения о доходах, облагаемых ставкой 10%.

- Раздел 4. Расчет исчисления суммы налога к уплате.

- Раздел 5. Сведения о суммах налога, подлежащих учету в следующем налоговом периоде.

- Раздел 6. Расчет суммы возврата НДС или переплаты по данной декларации.

Порядок заполнения декларации

Чтобы правильно заполнить декларацию по НДС, следует придерживаться определенного порядка:

- Внимательно изучите инструкцию по заполнению декларации, которая содержится в Приложении 8 к Налоговому кодексу Российской Федерации. Ознакомьтесь со всеми разделами и требованиями к предоставляемой информации.

- При заполнении разделов декларации обратите внимание на необходимость указания всех обязательных данных, а также корректности расчетов и сумм.

- В разделе 1 укажите все необходимые сведения о вашей организации, включая юридическое наименование, ИНН, КПП и адрес.

- В разделах 2 и 3 укажите сведения о доходах, полученных с обложения НДС по ставке 20% и 10% соответственно. Укажите точные суммы, соблюдая правила округления.

- В разделе 4 произведите расчет суммы налога к уплате, соблюдая требования к расчетам и правилам округления.

- В разделе 5 отразите сведения о суммах налога, которые будут учтены в следующем налоговом периоде.

- В разделе 6 произведите расчет суммы возврата НДС или переплаты по данной декларации.

- Укажите дату заполнения декларации, подпишите ее и поставьте печать организации.

Заполняя декларацию по НДС, необходимо тщательно проверить правильность всех введенных данных и расчетов. Ошибки могут привести к неправильному расчету суммы налога или нарушениям в уплате налога, что может повлечь за собой штрафные санкции со стороны налоговых органов.

Важно помнить:

Заполнение декларации по НДС является ответственным заданием, требующим внимания к деталям и аккуратности. Пользоваться рекомендациями и инструкциями по заполнению декларации поможет избежать ошибок и соблюсти все требования налогового законодательства.

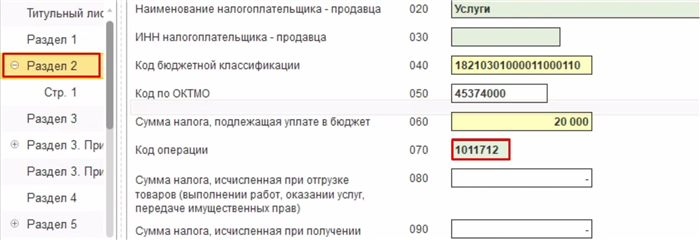

Как и по какой форме подается отчетность при агентском НДС

1. Отчетность агента

Агент выполняет роль посредника между поставщиком и покупателем и осуществляет покупки от своего имени и за счет принципала. Отчетность агента включает следующие формы:

- Форма 1-НДФЛ — отчетность, представляемая агентом при удержании с налогового агента НДФЛ с доходов, полученных у принципала. Данная форма подается ежемесячно.

- Форма 3-НДФЛ — отчетность, представляемая агентом при удержании с налогового агента НДФЛ с доходов физических лиц, полученных в результате реализации товаров, выполнения работ или оказания услуг. Данная форма также подается ежемесячно.

- Приложение 8 к декларации по НДС — отчетность, в которой агент указывает информацию о поставщиках, получивших доходы от реализации товаров, выполнения работ или оказания услуг через агента. В данной форме указываются реквизиты принципала, сумма доходов и НДС по операциям, а также детали сделки. Приложение 8 подается ежеквартально.

2. Отчетность принципала

Отчетность принципала включает следующие формы:

- Декларация по НДС — отчетность, представляемая принципалом по операциям реализации товаров, выполнения работ или оказания услуг через агента. В данной форме указываются данные о поставщиках, которые осуществляют операции через агента, а также сумма и НДС по этим операциям. Декларация по НДС подается ежеквартально.

- Приложение 8 к декларации по НДС — отчетность, в которой принципал указывает информацию о покупателях, совершающих операции через агента. В данной форме указываются реквизиты агента, сумма доходов и НДС по операциям, а также детали сделки. Приложение 8 подается ежеквартально.

Отчетность по агентскому НДС также подлежит представлению в налоговую инспекцию в сроки, установленные законом.

Важно помнить, что подача отчетности является обязательным условием соблюдения налогового законодательства и в случае ее несоблюдения могут быть применены финансовые санкции и штрафы со стороны налоговых органов.

Покупка электронных услуг у иностранных продавцов

В современном цифровом мире все больше людей приобретают различные электронные услуги у иностранных продавцов. Это может быть покупка программного обеспечения, облачное хранилище данных, музыкальные или видеоконтент, а также различные онлайн-курсы и обучающие материалы. Однако при таких покупках важно помнить о налоговых обязательствах и правилах, которые вступают в силу при покупке электронных услуг у иностранных продавцов.

Какие услуги считаются электронными

Согласно законодательству, электронными услугами являются услуги, предоставляемые удаленно через Интернет или другие электронные средства связи. К таким услугам относятся:

- Поставка программного обеспечения и его обновлений

- Предоставление доступа к онлайн-базам данных или поиск информации в сети

- Предоставление услуги хостинга или использование облачного хранилища данных

- Покупка и загрузка музыки, видео, электронных книг и другого контента

- Предоставление электронных курсов и обучающих материалов

Обязательства покупателей

Покупка электронных услуг у иностранных продавцов может влечь за собой определенные налоговые и юридические обязательства для покупателей. Следующие моменты важно учесть:

- Налогообязательства: Покупатель может быть обязан уплатить НДС (налог на добавленную стоимость) при покупке электронных услуг у иностранных продавцов. В этом случае покупатель должен заполнить и подать приложение 8 по НДС, указав информацию о покупке и продавце.

- Валютные операции: При покупке электронных услуг у иностранных продавцов покупатель может столкнуться с необходимостью проведения валютной операции. В таком случае важно ознакомиться с правилами проведения таких операций и обратиться в банк для получения необходимой информации и советов.

Рекомендации для покупателей

Для минимизации возможных рисков и проблем при покупке электронных услуг у иностранных продавцов, следует руководствоваться следующими рекомендациями:

- Внимательно изучайте условия покупки и пользовательское соглашение. Обратите внимание на налоговые обязательства, возможность возврата средств и другие важные моменты.

- Проверьте репутацию иностранного продавца. Просмотрите отзывы и рейтинги, чтобы убедиться в его надежности и качестве предоставляемых услуг.

- Используйте безопасные способы оплаты. Для защиты своих финансовых данных, предпочтительно использовать надежные платежные системы и электронные кошельки.

- Сохраняйте документы и чеки об оплате. Это может понадобиться в случае необходимости подтверждения покупки или при возникновении проблем с услугами.

Покупка электронных услуг у иностранных продавцов предлагает множество возможностей для получения новых знаний, контента и услуг, однако необходимо быть внимательным и следовать правилам и налоговым обязательствам. Соблюдение рекомендаций поможет сделать этот процесс безопасным и комфортным для покупателя.

Определяем место реализации товаров и услуг

При заполнении приложения 8 по НДС необходимо правильно определить место реализации товаров и услуг. Это важно для правильного применения налоговых ставок и для обеспечения соответствия документации требованиям законодательства.

1. Понятие места реализации товаров и услуг

Место реализации товаров и услуг – это юридическое или фактическое местонахождение покупателя или получателя услуги, определяющее применяемую налоговую ставку. Место реализации может быть в Российской Федерации или за ее пределами.

2. Определение места реализации товаров

Место реализации товаров определяется в зависимости от различных факторов, таких как:

- Физическое перемещение товара;

- Местоположение склада или точки поставки товаров;

- Страна, в которой находится покупатель или получатель товара;

- Транспортные услуги, связанные с доставкой товара.

Эти факторы могут влиять на применение налоговых ставок и на необходимость уплаты НДС.

3. Определение места реализации услуг

Место реализации услуг также определяется на основе различных факторов:

- Местонахождение поставщика услуги;

- Местонахождение получателя услуги;

- Место, где оказывается услуга или выполняется работа;

- Различные условия, предусмотренные законодательством.

Определение места реализации услуг помогает правильно определить налоговую ставку и необходимость уплаты НДС.

4. Примеры определения места реализации товаров и услуг

| Товары | Место реализации |

|---|---|

| Товар продается в магазине в России | Российская Федерация |

| Товар отправляется по почте или курьерской службе в Россию | Российская Федерация |

| Товар продается на экспорт | За пределами Российской Федерации |

| Услуги | Место реализации |

|---|---|

| Услуги оказываются в офисе поставщика услуги | Место нахождения поставщика услуги |

| Услуги оказываются удаленно через интернет | Место нахождения получателя услуги |

| Услуги оказываются в разных странах | В различных странах в соответствии с законодательством |

5. Важность правильного определения места реализации

Правильное определение места реализации товаров и услуг в приложении 8 по НДС является важным шагом для успешного заполнения документации и соблюдения налогового законодательства. Неправильное определение может привести к ошибкам в налоговой отчетности и нарушению требований налоговых органов.

Таким образом, необходимо внимательно изучить требования законодательства и осуществить все необходимые действия для правильного определения места реализации товаров и услуг.

Как заполнить декларацию

1. Определите вид декларации

Первым шагом является определение нужного вида декларации. В зависимости от вида вашей деятельности и системы налогообложения, вам могут потребоваться различные декларации.

2. Сберегите свои документы

Перед заполнением декларации убедитесь, что у вас есть все необходимые документы, такие как кассовые чеки, счета-фактуры, список поставщиков и прочие документы, которые могут потребоваться при заполнении декларации.

3. Укажите налоговую базу и ставку

При заполнении декларации необходимо указать налоговую базу, то есть сумму, которая облагается налогом. Также укажите правильную ставку налога в соответствии с действующим законодательством.

4. Заполните все необходимые поля декларации

Не пропускайте ни одно поле декларации. Заполните все необходимые сведения о вашей организации, ее деятельности, доходах, расходах и прочих сведениях, которые требуются в указанном порядке.

5. Проверьте корректность заполнения

Перед отправкой декларации в налоговый орган, обязательно проверьте корректность заполнения всех полей. Удостоверьтесь, что все данные указаны правильно и все суммы посчитаны верно.

6. Подпишите и отправьте декларацию

После проверки заполненной декларации, подпишите ее и отправьте в налоговый орган согласно установленному порядку. Обязательно сохраните копию декларации и подтверждение ее отправки.

Штрафы за неисполнение обязанностей налогового агента

Обязанности налогового агента

Обязанности налогового агента включают в себя:

- Сбор и анализ информации о налогоплательщиках, налоговых ставках и суммах налога;

- Определение, учет и уплата налога от имени налогоплательщиков;

- Составление и предоставление отчетности в налоговые органы;

- Соблюдение требований и сроков, установленных налоговым законодательством;

- Обязательное информирование налогоплательщиков об их обязанностях по уплате налога и предоставлении отчетности.

Штрафные санкции за неисполнение обязанностей налогового агента

В случае неисполнения обязанностей налогового агента, предусмотрены штрафные санкции со стороны налоговых органов. Величина штрафа может зависеть от характера и тяжести нарушения, а также от суммы причиненного ущерба государству.

Штрафы за неисполнение обязанностей налогового агента могут быть следующими:

- Предупреждение со стороны налоговой инспекции;

- Штраф в виде уплаты определенной суммы в бюджет;

- Административный штраф в размере определенного процента от суммы налога, подлежащей уплате;

- Привлечение к уголовной ответственности в случае совершения тяжких или повторных нарушений.

Важно отметить, что налоговые органы могут применять совокупность штрафных санкций в случае систематического или умышленного неисполнения обязанностей налоговым агентом.

| Вид нарушения | Штрафная санкция |

|---|---|

| Не предоставление отчетности в установленные сроки | Штраф в виде уплаты определенной суммы в бюджет |

| Несвоевременная уплата налога от имени налогоплательщика | Административный штраф в размере определенного процента от суммы налога |

| Уклонение от предоставления информации о налогоплательщиках | Привлечение к уголовной ответственности |

С такими штрафами за неисполнение обязанностей налогового агента, налогоплательщики и сами налоговые агенты должны быть внимательны и ответственны в своей работе, так как невыполнение требований налогового законодательства может привести к негативным последствиям, как для самого налогового агента, так и для налогоплательщика.

Правила заполнения декларации

Основные правила заполнения декларации по НДС:

- Правильное указание разделов и кодов

- Верное указание сумм налога

- Указание полной информации о предприятии

- Соответствие декларации и бухгалтерского учета

- Соблюдение сроков подачи

Декларация по НДС состоит из нескольких разделов, каждый из которых имеет свой уникальный код. При заполнении необходимо точно указывать разделы и соответствующие коды, чтобы избежать ошибок и недоразумений.

В декларации необходимо указать суммы налога, которые были уплачены или получены. Это включает в себя как суммы налога от продаж, так и суммы налоговых вычетов.

В декларации необходимо указать полную информацию о своем предприятии, включая название, ИНН, КПП и другие реквизиты. Это позволит налоговым органам правильно идентифицировать предприятие и связать его с соответствующей декларацией.

Декларация по НДС должна соответствовать данным бухгалтерского учета предприятия. При заполнении декларации необходимо учитывать все операции, которые были проведены и отражены в бухгалтерском учете.

Декларацию по НДС необходимо подавать в налоговый орган в установленные сроки. Необходимо следить за сроками подачи декларации и не допускать просрочек, чтобы избежать штрафов и санкций.

Пример заполнения декларации по НДС:

| Раздел | Код | Описание |

|---|---|---|

| 1 | 001 | Общая сумма налога |

| 2 | 002 | Сумма налога, включенного в стоимость товаров/работ/услуг |

| 3 | 003 | Сумма налога по приобретенным ценностям |

Пример заполнения декларации:

- Раздел 1 (Код 001): Здесь указывается общая сумма налога, уплаченного предприятием за отчетный период.

- Раздел 2 (Код 002): В этом разделе указывается сумма налога, включенная в стоимость товаров/работ/услуг.

- Раздел 3 (Код 003): В данном разделе указывается сумма налога по приобретенным ценностям.

Необходимо заполнить каждый раздел декларации, указав соответствующие суммы налога. В случае возникновения вопросов или сложностей, рекомендуется обратиться за консультацией к специалисту.

Когда вы являетесь налоговым агентом по НДС

В Российской Федерации система налогового агента используется для облегчения процесса взимания налога на добавленную стоимость (НДС). В определенных ситуациях, организации и предприниматели выступают в роли налогового агента, ответственного за уплату НДС по контрактам или услугам, которые они предоставляют своим клиентам.

Вы должны знать, что вы являетесь налоговым агентом по НДС в следующих случаях:

- Вы осуществляете продажу товаров или услуг от своего имени, но от имени другого лица или организации;

- Вы осуществляете услуги брокера или агента;

- Вы передаете или продаете права на использование интеллектуальной собственности, такие как авторские права, патенты или товарные знаки;

- Вы оказываете услуги по перевозке, хранению или обработке грузов от своего имени, но для другого лица;

- Вы предоставляете услуги связи или посреднические услуги;

- Вы осуществляете посредническую деятельность по страхованию, сбору платежей или другим операциям.

Как налоговый агент, вы обязаны соблюдать все правила и требования НДС. Вам необходимо заполнять и подавать приложение 8 к налоговой декларации по НДС, в котором указываются реквизиты контрагента и информация о сделке, осуществляемой от вашего имени.

Будьте внимательны и внимательно изучайте законодательство, чтобы правильно определить свой статус налогового агента и выполнить все требования при заполнении приложения 8 по НДС.